Институт формального анализа инвестиционной привлекательности представляет собой систему официальных методик анализа, рекомендованных к использованию соответствующими правительственными учреждениями. В определенных случаях применение данных методик прямо регламентируется национальной нормативно-правовой базой.

Институт неформального анализа инвестиционной привлекательности предприятия объединяет нормы и порядок применения любых аналитических процедур, не имеющих официально закрепленного статуса. В этом случае потенциальный инвестор самостоятельно определяет целесообразность использования той или иной методики. Неформальный анализ позволяет более полно учесть особенности различных инвестиционных проектов и индивидуально подойти к рассмотрению конкретного объекта инвестирования.

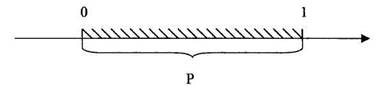

Роль институциональной матрицы в оценочном процессе можно охарактеризовать следующим образом. Диапазон возможных значений инвестиционной привлекательности (Р) как вероятности достижения целей инвестирования, воспринимаемой вне оценочных процедур, определяется интервалом Р е (рис. 2).

Рис. 2. Интервал возможных значений инвестиционной привлекательности предприятия вне оценочных процедур

Инвестор находится в полном неведении относительно того, с какой степенью вероятности он сможет добиться реализации своих целей, вложив средства в некое предприятие. Он может лишь строить догадки в рамках указанного диапазона. У инвестора может быть лишь надежда, что рассматриваемый им вариант не полностью безнадежен (т. е. Р^О). Но здесь также справедлив и тот факт, что вероятность Р не может быть равной 1. В противном случае данный факт означал бы полную уверенность инвестора в реализации своих целей, чего не может быть в принципе, и о чем мы уже говорили выше. Трансакционные издержки, рассматриваемые здесь как информационные издержки на идентификацию наиболее благоприятных возможностей инвестирования (то есть обеспечивающих максимальную степень реализации целей инвестирования), вне оценочных процедур будут для инвестора максимальными.

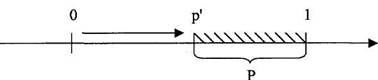

Прибегая к оценочным процедурам, инвестор стремится понизить неопределенность своих ожиданий относительно возможности достижения своих целей. Воздействие институциональной оценочной матрицы, с помощью которой осуществляется оценка инвестиционной привлекательности предприятия, вызывает сдвиг нижней границы возможных значений инвестиционной привлекательности вправо по числовой оси до некоторого значения р', сокращая тем самым интервал возможных значений. Отсюда инвестиционная привлекательность предприятия, определяемая с помощью оценочных процедур (Р ), может принадлежать следующему числовому интервалу: Рое (рис. 3).

Таким образом, институциональная сущность инвестиционной привлекательности заключается в том, что инвес-

Рис. 3. Влияние оценочных процедур на интервал возможных значений инвестиционной привлекательности

тиционная привлекательность может быть доступна восприятию заинтересованных экономических агентов в определенных оценках, выработка которых осуществляется с помощью специфических норм и правил. При этом внутренний смысл оценочных процедур заключается в снижении неопределенности ожиданий потенциальных инвесторов о вероятности достижения выдвинутых ими целей инвестирования. Что в свою очередь ведет к снижению трансакци-онных издержек инвестирования и стимулирует инвестиционную деятельность.

Другие материалы

Признание суммовых разниц у покупателя В соответствии с пунктом 6.6 ПБУ 10/99 величина оплаты определяется (уменьшается или увеличивается) с учетом суммовых разниц, возникающих в случаях, когда она производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условны ...

Как и почему следует реорганизовать ТЭК Энергетическая политика в России имеет особое значение, поэтому от решений, принимаемых государством при определении ее курса, зависит очень многое. Немаловажен и выбор сценариев: энергетическая политика служит либо средством самосохранени ...